Ihre Vermögensverwaltung – maßgeschneidert wie ein Anzug

Jetzt Angebot anfordernDas können wir für Sie tun

Keine Massenware. Keine Kompromisse. Wir gestalten die Vermögensstruktur individuell – maßgeschneidert auf die Ziele unserer Kunden. Denn erfolgreiche Vermögensverwaltung erfordert mehr als Standardlösungen. Sie muss Kapital strategisch einsetzen, Marktrisiken kontrollieren und Möglichkeiten eröffnen, die nicht auf dem ersten Blick sichtbar sind.

Wir bei von Buddenbrock begleiten Unternehmer, Manager und anspruchsvolle Privatpersonen, die über die klassischen Lösungen einer Bank hinausdenken und eine Vermögensverwaltung suchen, die auf fundierte Analysen, flexible Steuerung und ein starkes Expertennetzwerk setzt. Unser Ziel: Das Vermögen unserer Kunden effizient zu strukturieren, zu erhalten und weiterzuentwickeln.

Die von Buddenbrock-Methode: mehr als Kapitalanlage, ein umfassendes Finanzkonzept

Vermögensverwaltung endet nicht bei Wertpapieren. Sie umfasst auch steueroptimierte Strukturierungen, strategische Immobilieninvestments und ertragsstarke Beteiligungen.

Ihr Kapital soll nicht einfach verwaltet, sondern aktiv eingesetzt werden – mit einem klaren Plan für Wachstum, Sicherheit und Liquidität. Dafür greifen wir auf ein interdisziplinäres Netzwerk von Experten zurück, das folgende Bereiche abdeckt:

- Kapitalmarktspezialisten: für präzise Marktanalysen und Portfoliooptimierung

- Steuerberater & Juristen: um steuerliche Effekte gezielt zu nutzen und rechtliche Risiken zu minimieren

- Versicherungsexperten: für den Schutz Ihres Vermögens und Einkommens

- Immobilien- und Finanzierungsexperten: für Diversifikation jenseits der Börse und strategische Kreditoptimierung

Ihr Mehrwert:

- kontextbasierte Vermögensplanung, die alle Lebensbereiche berücksichtigt

- nahtlose Integration von Investments, Vorsorge, Finanzierung und Absicherung

- individuelle Lösungen statt vorgefertigter Standardprodukte

- ganzheitliche Finanzplanung inklusive Ruhestandsplanung, Nachfolge und Family-Office-Services

Rechtlicher Hinweis

Bei der Reuss Private Bank für Wertpapierhandel AG übernehmen wir die Aufgabe der Finanzportfolioverwaltung gemäß § 2 Abs. 2 Nr. 9 des Wertpapierhandelsgesetzes (WpIG). Die Anlageberatung (§ 2 Abs. 2 Nr. 4 WpIG) sowie die Anlagevermittlung (§ 2 Abs. 2 Nr. 3 WpIG) erfolgen im Auftrag, im Namen und für Rechnung des Haftungsträgers BN & Partners Capital AG, Steinstraße 33, 50374 Erftstadt, gemäß § 3 Abs. 2 WpIG. Die BN & Partners Capital AG verfügt über die erforderliche Erlaubnis der BaFin gemäß § 15 WpIG für die genannten Finanzdienstleistungen.

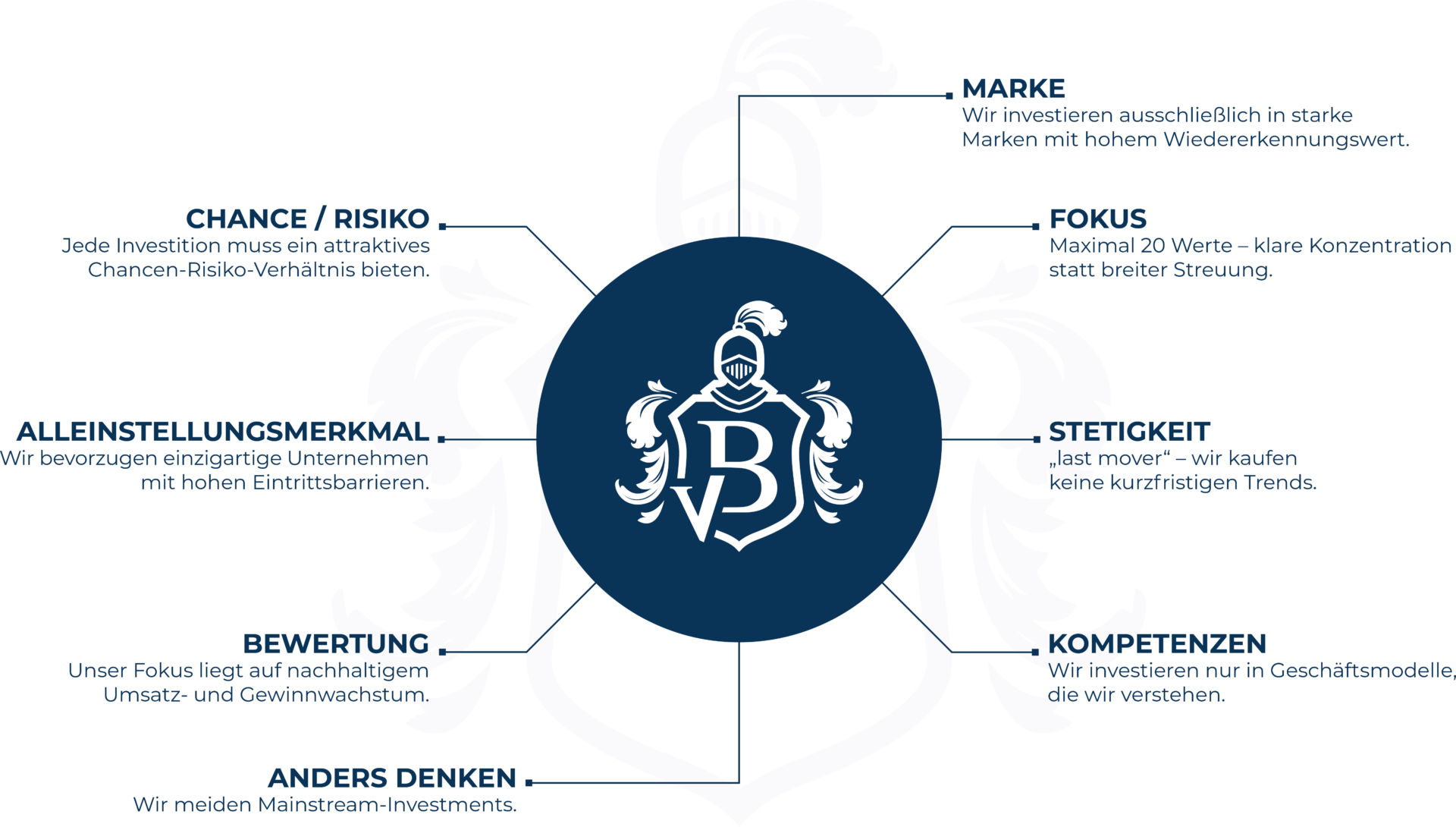

Was macht unsere Anlagephilosophie einzigartig?

Dynamische Steuerung statt starrer Modelle

Die Welt verändert sich ständig. Ein statisches Portfolio wird diesen Veränderungen nicht gerecht. Unser Ansatz basiert auf aktiver Steuerung, mit der wir flexibel auf Marktbewegungen reagieren. Wir setzen auf klare Kriterien, die Risiko und Rendite optimal abwägen, um in jeder Marktphase die richtigen Entscheidungen zu treffen.

Weitblick – über den Tellerrand hinaus

Unser Blick endet nicht an den Grenzen der Finanzmärkte. Wir berücksichtigen:

- Globale Wirtschaftstrends und geopolitische Entwicklungen

- Individuelle Lebensziele – ob Ruhestandsplanung, Unternehmensnachfolge oder Vermögensschutz

- Modernste Analysetools, z.B. für Risikobewertungen, Szenario-Analysen und Portfolio-Stresstests

- Kooperationen mit Fachexperten aus Recht, Steuern und internationalen Märkten

Unsere Portfoliomanager, überwachen Ihr Vermögen täglich mit einem aktiven, dynamischen Managementansatz. Anders als klassische Fonds oder Investmentversicherungen setzen wir auf eine proaktive Steuerung, die nicht nur auf Marktbewegungen reagiert, sondern ihnen oft einen Schritt voraus ist. Das Ergebnis? Anlagelösungen mit Substanz, die auch in volatilen Zeiten Stabilität bieten.

Nachhaltige Renditen mit intelligenter Risikosteuerung

Unser Ziel sind nachhaltige Renditen durch eine ausgewogene Anlagestrategie. Dabei setzen wir auf intelligente Risikosteuerung, um Chancen gezielt zu nutzen und Vermögen langfristig zu sichern.

Einfache Einstiegsmöglichkeiten – für jedes Vermögen

Wir machen Vermögensverwaltung zugänglich:

- Bereits ab 100.000 Euro erhalten Sie eine individuelle Betreuung, die sich von den klassischen „Standard-Depots“ der Privatbanken unterscheidet.

- Mit die-vermoegensverwaltung.de ermöglichen wir digitalen Einsteigern den Zugang zu einer professionellen Vermögensverwaltung – bereits ab 10.000 Euro. Dabei setzen wir auf denselben bewährten Investmentansatz und das gleiche Portfoliomanagement wie in unserer Premiumvariante, jedoch mit einer Fokussierung auf ETFs und Fonds.

Unabhängige Produktauswahl

Wir orientieren uns stets an eigenen, klar definierten Vorgaben und handeln konsequent im Interesse unserer Kunden. Dies stellen wir unter anderem durch eine unabhängige Produktauswahl sicher:

- Unabhängig von Banken und Versicherungen: Wir sind nicht an bestimmte Produkte gebunden.

- Unabhängig von Konzerninteressen: Ihre Ziele stehen im Mittelpunkt, nicht die Verkaufsquoten.

- Unabhängig in der Beratung: Wir analysieren den gesamten Markt und wählen objektiv die besten Lösungen aus.

Obwohl wir im regulatorischen Rahmen mit Partnern wie der Reuss Private Bank zusammenarbeiten, bleiben unsere Empfehlungen frei von externen Vorgaben. Unser Antrieb ist nicht der Verkauf, sondern der nachhaltige Erfolg Ihrer Vermögensstrategie.

Transparente Kosten

Viele Finanzdienstleister arbeiten mit intransparenten Kostenstrukturen. Bei uns gibt es klare Gebührenmodelle, die Sie jederzeit nachvollziehen können. Wir setzen auf eine faire Vergütung – nicht auf versteckte Provisionen oder Produktinteressen.

Langfristige Partnerschaft statt Beraterwechsel

Bei uns sprechen Sie nicht mit wechselnden Beratern oder Call-Centern, sondern direkt mit den Entscheidungsträgern, die Ihr Portfolio aktiv verwalten. So gewährleisten wir eine vertrauensvolle und kontinuierliche Zusammenarbeit, bei der wir gemeinsam eine Finanzplanung entwickeln, die Ihre langfristigen Lebensziele berücksichtigt.

Nachvollziehbare Investmentphilosophie

Unsere Investmentstrategie berücksichtigt eine intelligente Mischung aus Aktien, Unternehmensanleihen, Edelmetallen und Absicherungsmechanismen; sie ist transparent und nachvollziehbar. Von der Analyse bis zur Umsetzung wissen Sie genau, wie Ihr Vermögen gesteuert wird.

Kostenfreies Angebot zur Vermögensverwaltung

Passgenau und individuell von unseren mehrfach

ausgezeichneten Experten erstellt:

Unsere Vermögensverwaltung im Vergleich

Ihr Weg zu einer strukturierten Vermögensplanung

Unsere Beratung beginnt mit einer tiefgehenden Analyse Ihrer aktuellen finanziellen Situation und Ziele. Darauf aufbauend entwickeln wir eine individuelle Strategie, die zu Ihrem Lebensstil, Ihren steuerlichen Rahmenbedingungen und Ihrer Risikobereitschaft passt.

Analyse: Eine fundierte Vermögensanalyse legt den Grundstein für maßgeschneiderte Strategien, indem sie Chancen, Risiken und Optimierungspotenziale aufdeckt.

Konzept: Auf Basis der Analyse entwickeln wir ein individuelles, langfristig ausgerichtetes Vermögenskonzept, das exakt auf Ihre finanziellen Ziele abgestimmt ist.

Optimierung: Durch kontinuierliche Anpassungen und innovative Ansätze maximieren wir Renditechancen und minimieren Risiken – für ein nachhaltig wachsendes Vermögen.

Zusammenspiel aus Experten: Ein interdisziplinäres Team aus Finanzanalysten, Steuerexperten und Investmentprofis arbeitet Hand in Hand, um die bestmöglichen Lösungen für Ihr Vermögen zu schaffen.

Umsetzung: Wir setzen Ihre maßgeschneiderte Anlagestrategie effizient und transparent um – ohne Umwege, aber mit höchster Präzision.

Verwaltung: Ihr Vermögen bleibt nicht nur erhalten, sondern wächst nachhaltig – durch professionelle, vorausschauende Verwaltung mit einem klaren Blick auf Marktbewegungen und Zukunftstrends.

Ihr Zugang zur digitalen Vermögensverwaltung

- Einzigartige Kombination aus digitaler Antragsstrecke und einem vollwertigen Portfoliomanagement mit täglicher Risikokontrolle

- Das Portfolio besteht überwiegend aus günstigen ETFs und wird selektiv mit aktiv gemanagten Fonds ergänzt.

- Unsere Strategie besteht aus 20 bis 30 Positionen.

- Wir suchen nach Investmentlösungen, die zukunftsgerichtete, nachhaltige und technologisch fortschrittliche Wirtschaftsbereiche abbilden. Wir favorisieren spezielle Regionen, Branchen oder Sektoren.

- Unser Portfolio kann zu jeder Zeit in Liquidität gehen. Wir haben keine festen, minimalen oder maximalen Quoten für einzelne Anlageklassen

Basiswissen zur Vermögensverwaltung

Was macht ein Vermögensverwalter?

Ein Vermögensverwalter ist eine Person oder ein Unternehmen, das professionell das Vermögen anderer Menschen verwaltet. Im Rahmen einer Vermögensverwaltung bietet der Vermögensverwalter umfangreiche Finanzdienstleistungen an. Zum einen trifft er Anlageentscheidungen für das Vermögen seiner Kunden. Außerdem fallen unter sein Aufgabengebiet die Verwaltung, Anlage und Überwachung des Vermögens. Diese Dienstleistung wird auch als „Asset Management“ oder „Wealth Management“ bezeichnet.

Ein Vermögensverwalter kann für eine Bank oder eine unabhängige Vermögensverwaltung tätig sein und verfügt über eine Vollmacht auf das Depot. Auf dieser Grundlage kann er Käufe und Verkäufe für den Kunden tätigen. Den Rahmen dafür bildet eine individuelle Anlagestrategie, die der Vermögensverwalter vorab mit seinem Kunden festlegt und anschließend umsetzt.

Wer darf sich Vermögensverwalter nennen?

Der Begriff „Vermögensverwalter“ ist in Deutschland nicht gesetzlich geschützt und daher nicht eindeutig abgegrenzt. Das bedeutet, dass sich grundsätzlich auch Personen oder Unternehmen so bezeichnen können, die nicht zwingend über eine behördliche Zulassung verfügen. Für die tatsächliche Ausübung der Vermögensverwaltung im rechtlichen Sinne gelten jedoch klare gesetzliche Anforderungen.

Die juristisch korrekte Bezeichnung lautet „Finanzportfolioverwaltung“, wie sie im Kreditwesengesetz (KWG) definiert ist. Wer diese Dienstleistung erbringen will – also im Auftrag von Kunden eigenständig über deren Finanzanlagen entscheiden möchte – benötigt eine Erlaubnis der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). Diese Lizenz ist an strenge Voraussetzungen geknüpft, etwa in Bezug auf Fachkenntnisse, Zuverlässigkeit, Kapitalausstattung und Risikomanagement.

Die Vermögensverwaltung in Abgrenzung zu anderen Finanzdienstleistungen

Die Vermögensverwaltung beinhaltet Unterschiede zu anderen Finanzdienstleistungen, diese ergeben sich bei folgenden Punkten:

- Portfolio: Vermögensverwalter gestalten das Portfolio entsprechend den persönlichen Bedürfnissen des Kunden und entwickeln gemeinsam mit ihnen eine Anlagestrategie. Sie überwachen und passen das Portfolio anschließend laufend an, während Anlageberater nur eine einmalige Betrachtung durchführen.

- Konstrukt: Der Kauf eines Fondsanteils stellt ein Abschlussgeschäft dar, das der Anleger einmalig tätigt. Bei der Vermögensverwaltung mandatiert der Anleger den Vermögensverwalter, Käufe und Verkäufe für ihn zu tätigen.

- Bezahlung: Anlageberater werden, anders als Vermögensverwalter, in der Regel per transaktionsabhängiger Provision bezahlt.

Kostenfreies Angebot zur Vermögensverwaltung

Passgenau und individuell von unseren mehrfach

ausgezeichneten Experten erstellt:

Arten der Vermögensverwaltung

Individuelle Vermögensverwaltung

Bei der individuellen Vermögensverwaltung haben Anleger einen persönlichen Ansprechpartner, an den sie sich jederzeit mit ihren Fragen und Anliegen wenden können.

Institutionelle Vermögensverwaltung

Die institutionelle Vermögensverwaltung kümmert sich um institutionelle Anleger. Das sind beispielsweise Versicherungen, staatliche Institutionen oder Stiftungen. Die private Vermögensverwaltung betreut hingegen Privatanleger.

Standardisierte Vermögensverwaltung

Die standardisierte Vermögensverwaltung ist kostengünstiger als die individuelle Vermögensverwaltung. Bei der standardisierten Vermögensverwaltung betreut ein Manager eine größere Kundengruppe mit ähnlichen Investmentzielen, Vermögen und Risikoprofilen.

Regelbasierte Vermögensverwaltung

Eine spezielle Form der standardisierten Verwaltung von Vermögen durch Profis wird als regelbasierte Vermögensverwaltung bezeichnet. Diese Variante hat den Vorteil, dass Sie typische Fehler bei Anlageentscheidungen vermeidet.

Das Rebalancing ist eine noch speziellere Form der regelbasierten Vermögensverwaltung. Dabei bringt der Vermögensverwalter das Portfolio durch Umschichtung immer wieder in das ursprünglich gewählte Verhältnis der Anlageklassen, um eine Änderung der Risikoprofils des Portfolios zu vermeiden.

Automatisierte Vermögensverwaltung

Bei einer automatisierten Vermögensverwaltung durch Robo-Advisor übernimmt ein Algorithmus die Erstellung, Überwachung und Anpassung des Portfolios. Auf Basis der Anlageziele, Anlagesumme, Anlagehorizont und Präferenzen des Kunden ermittelt das System eine Vermögensverteilung auf verschiedene Anlageklassen und schlägt eine Umsetzung vor. Die Verwaltung des Robo-Advisors erfolgt anschließend nach festgelegten Regeln.

Der Nachteil ergibt sich durch eine starke Standardisierung, die keine spezifischen Vermögenskonstellationen und Fragestellungen abbilden kann. Außerdem sind durch die fehlende Beratung Grundkenntnisse erforderlich.

Was sind die Vorteile einer Vermögensverwaltung?

Für Renditechancen führt kein Weg an Aktien vorbei. Diese Wertpapiere unterliegen allerdings höheren Wertschwankungen und sind aus diesem Grund riskanter als Anleihen. Vielen Privatanlegern fehlt einerseits die Expertise und andererseits die Zeit, sich mit diesem komplexen Themengebiet auseinanderzusetzen. Erfahrene Vermögensverwalter:

- können das Portfolio aktiv steuern und so Verluste vermeiden,

- treffen mit der Unterstützung modernster Technologien Anlageentscheidungen für Ihre Kunden,

- behalten bei allen Entscheidungen einen kühlen Kopf und

- haben die Finanzmarktentwicklung jederzeit im Blick und reagieren schnellstmöglich auf Schwankungen.

Häufige Fragen zur Vermögensverwaltung

Wie sinnvoll ist eine Vermögensverwaltung?

Eine professionelle Vermögensverwaltung kann für Anleger mit einem mittleren bis größeren Vermögen sehr sinnvoll sein. Bei Inanspruchnahme übernimmt der Vermögensverwalter die strukturierte und strategische Anlage des Vermögens, abgestimmt auf die individuellen Ziele und das Risikoprofil des Kunden. Besonders geeignet ist die Vermögensverwaltung für Personen mit wenig Zeit, komplexen Vermögensstrukturen oder langfristigen Zielen wie Ruhestandsplanung oder Vermögenssicherung.

Was ist der Unterschied zwischen einem echten und einem unechten Vermögensverwalter?

Der Begriff Vermögensverwaltung ist nicht rechtlich geschützt. Ein sogenannter “echter Vermögensverwalter” trägt die Bezeichnung “Finanzportfolioverwaltung”. Diese bewilligt die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin). “Unechte Vermögensverwalter” bieten oft nur Anlageberatungen an, um die Verwaltung müssen sich aber die Kunden dann selbst kümmern.

Wie sicher ist es, Vermögen verwalten zu lassen?

Eine Vermögensverwaltung basiert auf einem Treuhandverhältnis, deshalb geht das verwaltete Vermögen nicht in das Eigentum des Vermögensverwalters über. Der Eigentümer bleibt zu jederzeit der Kunde. Das anvertraute Vermögen bildet ein Sondervermögen. Das bedeutet, es ist auch bei Insolvenz des Vermögensverwalters geschützt.

Was ist der rechtliche Rahmen der Vermögensverwaltung?

Die Vermögensverwaltung unterliegt der Finanzaufsicht und ist erlaubnispflichtig, wenn sie gewerbsmäßig Dritten angeboten wird. Das Kreditwesengesetz (kurz: KWG) bildet dafür die Rechtsgrundlage. Kreditinstitute oder Finanzdienstleistungsinstitute sind bei ihrer Verwaltung an die rechtlichen Vorschriften zur Finanz- und Anlageberatung sowie Treuhandverhältnissen gebunden.

Kostenfreies Angebot zur Vermögensverwaltung

Passgenau und individuell von unseren mehrfach ausgezeichneten Experten erstellt:

Kostenfreies Angebot anfordern