Betriebliche Altersvorsorge

So nutzen Sie den Benefit sinnvoll für Ihr Unternehmen

Jetzt Angebot anfordernDas Wichtigste in Kürze

- Durch den Fachkräftemangel stehen Unternehmen unter Druck, im „War for Talents“ die richtigen Bewerber überzeugen zu können.

- Die betriebliche Altersvorsorge (bAV) ist eine effektive Maßnahme zur Gewinnung und Bindung von Mitarbeitern.

- Es besteht keine bAV-Pflicht, allerdings haben Arbeitnehmer seit dem 01. Januar 2002 ein Anrecht auf die Nutzung der Entgeltumwandlung.

- Der Arbeitgeber bestimmt den Durchführungsweg, den Tarif und die Wahl des Beraters.

- Wir können auf eine über 20-jährige Erfahrung als bAV-Experte zurückblicken und stehen Ihnen als professioneller Berater bei Neueinrichtung oder Optimierung Ihres Versorgungssystems gern zur Seite.

Was ist eine betriebliche Altersvorsorge?

Jeder sozialversicherungspflichtige Beschäftige hat über den Arbeitgeber Anspruch auf eine bAV im Rahmen der sogenannten Entgeltumwandlung. Er zahlt einen Teil seines Bruttogehaltes in die angebotene Form der bAV-Durchführung und kann in der Folge von reduzierten Steuer- und Sozialabgaben profitieren. Im Laufe des Arbeitsverhältnisses sammelt sich auf diese Weise ein staatlich gefördertes Vermögen an, das der Arbeitnehmer mit Renteneintritt erhält.

In erster Linie zahlt die bAV eine lebenslange Rente oder ein einmaliges Kapital im Alter. Sie können mit Ihrem Arbeitnehmer aber auch Invaliditäts- und Hinterbliebenenleistungen vereinbaren. Erteilen Sie Ihren Angestellten eine bAV-Zusage, verpflichten Sie sich fast immer, diese zu erfüllen (Einstandspflicht aus dem BetrAVG). Eine Ausnahme bildet die reine Beitragszusage innerhalb des Sozialpartnermodells.

Gesetzliche Grundlagen der bAV

Gibt es eine bAV-Pflicht?

Seit dem 01. Januar 2002 haben alle sozialversicherungspflichtigen Arbeitnehmer nach dem Gesetz zur Verbesserung der betrieblichen Altersversorgung (BetrAVG) ein Anrecht auf die Nutzung einer Entgeltumwandlung. Das heißt, Ihre Arbeitnehmer können per Gesetz verlangen, dass sie Entgeltumwandlung betreiben dürfen. In der Regel kommen sie dann auch in den Genuss der Förderung durch das Betriebsrentenstärkungsgesetz (kurz: BRSG).

Die Finanzbranche leitet aus dem Recht auf bAV gerne die Arbeitgeberpflicht zur bAV ab. Das wiederum ist nicht richtig. Arbeitgeber sind, sofern nicht zum Beispiel ein Tarifvertrag etwas anderes verlangt, nicht dazu verpflichtet, eine bAV anzubieten. Dennoch macht eine geregelte Zusatzrente Sinn, weil Sie damit das Recht Ihrer Arbeitnehmer auf Entgeltumwandlung a) befriedigen und b) auch begrenzen können.

Was ist das das Betriebsrentenstärkungsgesetz?

Mit dem Betriebsrentenstärkungsgesetz (BRSG) wurde die betriebliche Altersvorsorge umfassend reformiert, damit vor allem Mitarbeiter von kleineren und mittleren Betrieben sowie Geringverdiener vermehrt von der Zusatzrente profitieren. Seit dem 01. Januar 2018 ist das Betriebsrentenstärkungsgesetz in Kraft.

Der verpflichtende Arbeitgeberzuschuss nach BRSG

Seit 01. Januar 2022 müssen Sie als Arbeitgeber jede Entgeltumwandlung unter drei Voraussetzungen mindestens mit 15 Prozent des Umwandlungsbetrages in Form eines Arbeitgeberzuschusses fördern:

- Sie sparen Sozialabgaben. Das zugrundeliegende Gesetz (BRSG) beruht darauf, dass der Arbeitgeber seine Sozialabgabenersparnis bei der Entgeltumwandlung an den Arbeitnehmer weitergeben muss.

- Das BRSG bezieht sich nur auf die bAV-Durchführungswege Direktversicherung, Pensionskasse und Pensionsfonds und nur auf die Entgeltumwandlung. Zum Beispiel Unterstützungskassen sind vom Gesetzgeber nicht erfasst.

- Die deutsche Tarifautonomie erlaubt den Tarifparteien – auch nachteilig von Gesetzen – zum Beispiel von der bAV-Förderung abzuweichen. So ist zum Beispiel nach unserem Stand die Förderung des BRSG nicht Teil der Metall-Tarifverträge (unser Kenntnisstand März 2024).

Nicht jede Änderung des BRSG wirkt sich auf die bAV in Ihrem Unternehmen aus. Wir beraten Sie gerne.

Was ist eine Versorgungsordnung und gibt es eine Pflicht?

Eine Versorgungsordnung ist eine einseitige Erklärung des Arbeitgebers, in der schriftlich die Spielregeln zur betrieblichen Altersvorsorge und gegebenenfalls auch weiteren betrieblichen Benefits wie betrieblicher Krankenversicherung oder betrieblicher Berufsunfähigkeitsversicherung geregelt sind. Alternativ findet in Unternehmen mit Betriebsrat häufig auch die gemeinsame Regelung über eine Betriebsvereinbarung statt.

Es gibt – entgegen abweichenden Diskussionen und nach unserer Sicht auch durch das novellierte Nachweisgesetz– keine Pflicht zu einer Versorgungsordnung. Eine Empfehlung gibt es dennoch. Das schließt vor allem alle arbeitgeberfinanzierten Modelle wie die Regelung der Entgeltumwandlung für Betriebe mit mehr als zehn Beschäftigten ein.

Was ist die Einstandspflicht in der bAV?

Als Arbeitgeber stehen Sie für die Erfüllung der zugesagten Leistungen ein, unabhängig davon, ob diese von Ihnen oder Ihrem Arbeitnehmer finanziert wurden (§ 1 Abs. 1 Satz 3 BetrAVG). Die Einstandspflicht des Arbeitgebers greift grundsätzlich immer in der betrieblichen Altersvorsorge.

- Das BetrAVG (Gesetz zur Verbesserung der betrieblichen Altersversorgung) legt fest, dass in letzter Instanz immer der Arbeitgeber für die Erfüllung der bAV einstehen muss.

- Diese Pflicht und die damit einhergehende Haftung können Sie aber maßgeblich begrenzen, indem Sie die richtige Auswahl von Versicherung/Produkt, Tarif, Garantien und Anlage treffen und zudem durch einen bAV-Berater und Makler beraten werden.

- Damit wird die Haftung für Beratung und Produktauswahl auf einen externen Dritten ausgelagert. Parallel muss – bei richtiger Gestaltung – der Versicherer primär für die Erfüllung der bAV haften. Wurde die bAV richtig konzeptioniert und Produktgeber, Durchführungsweg und Tarif sorgfältig ausgewählt, ist Ihre Haftung maßgeblich begrenzt. Sie können diese auf ein gesetzlich nicht abdingbares Minimum reduzieren.

Experten-Tipp:

Arbeitgeberförderung über dem Mindeststandard

„Es gibt mehrere gute Gründe, warum Arbeitgeber die bAV über dem gesetzlichen Mindeststandard fördern sollten. Die Förderung über den gesetzlichen Mindeststandard hinaus bietet für Arbeitgeber nicht nur die Möglichkeit, sich als attraktiver und sozial verantwortlicher Arbeitgeber zu positionieren, sondern trägt auch wesentlich zur Mitarbeiterbindung und -zufriedenheit bei.”

Stephan Seidenfad, bAV-Experte

Welche Vorteile hat die betriebliche Altersvorsorge?

Die betriebliche Altersvorsorge ist sowohl für Arbeitnehmer als auch Arbeitgeber sinnvoll. Arbeitnehmer erhalten eine zusätzliche Einkommensquelle im Ruhestand und profitieren von staatlichen Förderungen und Steuervorteilen. Arbeitgeber können damit attraktive Zusatzleistungen bieten, die Mitarbeiterbindung stärken und langfristige Planungssicherheit gewinnen. Insgesamt schafft die bAV eine Win-Win-Situation für beide Seiten.

Hier finden Sie alle Vor- und Nachteile der bAV im Überblick.

Kostenfreies Angebot zur betrieblichen Altersvorsorge

Passgenau und individuell von unseren mehrfach

ausgezeichneten Experten erstellt:

Hinweise zur richtigen Handhabe der bAV

- Ihr Arbeitnehmer muss die Leistungen im Alter in Teilen versteuern und, sofern er gesetzlich versichert ist, Kranken- und Pflegeversicherungsbeiträge zahlen.

- Die gesetzliche Rente des Arbeitnehmers reduziert sich durch die Entgeltumwandlung geringfügig.

- Bei der bAV müssen Sie sich mit steuerlichen, sozial- und arbeitsrechtlichen Fragestellungen beschäftigen. Viele Aspekte bergen dabei Risiken für das Unternehmen. Zum Beispiel wenn Haftungsfragen ungeklärt sind, der Verwaltungsaufwand zu groß ist oder die Bilanz zu stark belastet wird. Der Gang zu einem Experten hilft, solche Probleme frühzeitig zu lösen. Wir beraten Sie gerne.

Welche Durchführungswege gibt es in der bAV?

Die Auswahl des Durchführungsweges in der betrieblichen Altersvorsorge ist ein entscheidender Schritt, der maßgeblich beeinflusst, wie effektiv und flexibel die Altersvorsorge ist.

Direktversicherung

Die Direktversicherung ist mittlerweile der häufigste Durchführungsweg der bAV. In keinem Durchführungsweg sind die Handhabe, Flexibilität und der rechtliche Rahmen so umfassend geklärt.

Unterstützungskasse

Die Unterstützungskasse ist ein externer Versorgungsträger. Es gibt zwei Arten: die kongruent-rückgedeckte und die pauschaldotierte Unterstützungskasse. Erstere investiert in der Regel in Versicherungsprodukte. Zweitere wird oftmals von Unternehmen innenfinanziert. Diesen Durchführungsweg nutzen Unternehmen berechtigterweise häufig für Geschäftsführer- und Managementversorgungen.

Pensionskasse

Pensionskasse: Pensionskassen sind eigenständige Unternehmen, die von einem oder mehreren Arbeitgebern oder einer Versicherungsgesellschaft getragen werden. Die Funktionalität ist deckungsgleich mit der Direktversicherung.

Pensionsfonds

Pensionsfonds sind ebenfalls eigenständige Versorgungsträger. Die häufig angewandte Form eines Pensionsfonds ist der kapitalmarktnahe Pensionsfonds. Dieser kommt vor allem in der Ausfinanzierung und Auslagerung von Pensionsverpflichtungen zum Einsatz und dann – im Gegensatz zu zum Beispiel der Direktversicherung – ohne Garantien aus. In der Entgeltumwandlung spielt der Pensionsfonds eine eher untergeordnete Rolle.

Direktzusage bzw. Pensionszusage

Obwohl die Pensionszusage einige Vorteile gegenüber allen anderen Durchführungswegen der bAV hat, ist die Beliebtheit seit über zwei Jahrzehnten rückläufig. Für Pensionszusagen muss der Arbeitgeber Rückstellungen in den Bilanzen bilden, die vor allem in der Handelsbilanz und bei internationaler Rechnungslegung sehr auf die Passivseite der Bilanz „drücken“. Ein Effekt, der durch die Niedrigzinsphase und aktuelle Gesetzgebung noch mehr Gewicht erhält. Bei intelligenter Gestaltung ist die Pensionszusage aber dennoch sehr effektiv.

Sozialpartnermodell

Das Sozialpartnermodell gibt es seit 2018. Die sogenannte „Nahles-Rente“ ist die einzige echte Betragszusage in der bAV. Sprich, der Arbeitgeber haftet nur noch für die Erbringung eines Beitrages zum Besparen einer bAV, aber nicht mehr für die Rente als solche. Dieser Durchführungsweg hat sich allerdings bisher nicht erfolgreich durchgesetzt.

Was ist wichtig bei einer betrieblichen Altersvorsorge?

Der Durchführungsweg bestimmt die Chance

Der ausgewählte Durchführungsweg bestimmt die Spielregeln und die Chance der Zusatzrente: wie viel Investment? Wie funktioniert die Auszahlung? Wie sind die steuerlichen Auswirkungen? Ist das Produkt auf einen neuen Arbeitgeber übertragbar?

Kollektivverträge haben einen großen Vorteil gegenüber Individualverträgen

Im Gegensatz zu Individualverträgen, die Verwaltungs-, Provisions-, und Einrichtungskosten enthalten können, können Arbeitgeber bei Kollektivverträgen Rabatte aushandeln.

Eine gut konzipierte bAV ist haftungsneutral

Die betriebliche Altersvorsorge muss nicht haftungsintensiv sein, sie kann sogar haftungsminimiert sein. Dazu bedarf es einen Profi als Berater, der eng mit einer Kanzlei zusammenarbeitet, die sich über die normale Rechtsberatung hinaus mit der Betriebsrente und Benefit-Systemen auskennt.

Kommunikation als Erfolgsgarant

Die gesetzliche Rente wird nicht mehr ausreichen, um den Lebensstandard zu sichern und sich vor der Altersarmut zu schützen. Haben die Mitarbeiter verstanden, dass sie mit der Betriebsrente diesem Problem entgegenwirken können, ist das schon die halbe Miete. Ein Profi kann die Mitarbeiter informieren, die Personalabteilung unterstützen und die Betreuung der bAV gewährleisten.

Die Digitalisierung ist auch in der bAV angekommen

Die Digitalisierung der betrieblichen Altersvorsorge revolutioniert die Verwaltung und den Zugang zu Altersvorsorgeplänen, indem sie Prozesse vereinfacht, die Transparenz erhöht und eine individuelle Anpassung für die Mitarbeiter ermöglicht. Für Arbeitgeber bedeutet dies eine effizientere Handhabung und Kosteneinsparungen bei der Verwaltung der bAV. Gleichzeitig wird die Kommunikation zwischen allen Beteiligten durch den Einsatz digitaler Software erleichtert. Jedoch ersetzt die Digitalisierung auch in Zeiten von Chatbots und Künstlicher Intelligenz keine professionelle Beratung.

BAV-Produkte können renditestark sein

Bei einem Tarif ist die Anlageseite von besonderem Interesse. In den aus der Mode kommenden Garantietarifen beispielsweise wird nicht deutlich, wie der Versicherer investiert. Das Gros des Geldes läuft in einen Deckungsstock oder in einen dreitöpfigen Hybrid mit einem niedrigen Anteil an wirklichem Investment. Heute gibt es transparente Produkte, die eine Investmentquote von bis zu 100 Prozent am Kapitalmarkt erfüllen. Auch in einem innovativen Produkt muss der Versicherer gewisse Garantien abbilden. Ein Teil des Geldes wird immer in einer gesicherten Anlage, einer Sicherung durch ein Derivat oder ähnliches geschützt sein. Investmentprodukte schlagen die Inflation trotzdem.

Kostenfreies Angebot zur betrieblichen Altersvorsorge

Passgenau und individuell von unseren mehrfach

ausgezeichneten Experten erstellt:

Gibt es auch eine grüne Betriebsrente?

Die grüne Betriebsrente ist eine innovative Möglichkeit für Arbeitnehmer, ihre Altersvorsorge nachhaltig zu gestalten, indem sie in umweltfreundliche Projekte investieren. Durch die grüne Betriebsrente können Unternehmen und ihre Mitarbeiter gemeinsam einen positiven Beitrag zum Umweltschutz leisten. Auch Investitionen in Infrastruktur oder erneuerbare Energien sind möglich.

Die häufigsten Fragen von Arbeitnehmern zur bAV

Lohnt sich die betriebliche Altersvorsorge?

Für nahezu jeden sozialversicherungspflichtigen Beschäftigten in Deutschland ist die betriebliche Altersvorsorge ein geeigneter Weg, um die Lücke der gesetzlichen Rente auszugleichen. Wenn aber absehbar ist, dass der Arbeitnehmer beispielsweise durch ein Erbe im Alter finanziell besser aufgestellt ist als zur Zeit der Erwerbstätigkeit, raten wir von der betrieblichen Altersvorsorge ab.

Gibt es in der betrieblichen Altersvorsorge eine Altersgrenze?

Es gibt bei der bAV keine Altersgrenze. Die Zusatzrente ist auch für ältere Beschäftigte eine lohnende Option. Jedoch ist sie bei zehn oder zwölf Jahren verbliebener Arbeitszeit kein großes Vehikel zum Aufbau einer geeigneten Zusatzrente. Beispielsweise der Zinseszins-Effekt funktioniert nicht mehr so, wie vorgesehen. Allerdings zeigt ein Vergleich der betrieblichen Altersvorsorge mit einem Sparbuch oder einem Tagesgeldkonto, wie effektiv diese Möglichkeit der privaten Altersvorsorge dennoch ist.

Was passiert mit meiner bAV während der Elternzeit oder bei Arbeitsunfähigkeit?

In der Regel findet während der Elternzeit oder bei Arbeitsunfähigkeit keine Entgeltfortzahlung mehr statt. Wird kein Entgelt mehr umgewandelt, erfolgt eine sogenannte Beitragsfreistellung. Diese Maßnahme ist in der Regel ohne nennenswerte Nachteile durchführbar. Zwar sinkt durch die verminderte Einzahlung die Endleistung, allerdings kann der Arbeitnehmer in Abstimmung mit dem Arbeitgeber nach der Phase der Beitragsfreistellung den Vertrag in den meisten Fällen wieder aktivieren.

Was passiert mit der bAV bei einem Arbeitgeberwechsel?

Bei einem Arbeitgeberwechsel mit bestehendem bAV-Vertrag haben Arbeitnehmer mehrere Möglichkeiten: Sie können den Vertrag privat weiterführen, der Arbeitgeber kann das bestehende Kapital per Deckungskapitalübertragung in das bestehende Versorgungsmodell übertragen oder in den vorhandenen Vertrag mit einsteigen.

Ist die bAV insolvenzgeschützt?

Die betriebliche Altersvorsorge ist nahezu allen Fällen gegen Insolvenz geschützt. Die gesetzlichen Vorgaben gewährleisten, dass der Insolvenzverwalter im Falle der Insolvenz nicht auf den bAV-Vertrag zugreifen kann. Bei manchen Durchführungswegen der bAV ist den Pensions-Sicherungs-Verein für die Absicherung der Leistungen im Falle der Insolvenz zuständig. Bei anderen – zum Beispiel bei der Direktversicherung – ist bei Ausfall des Lebens- oder Rentenversicherers die Protektor AG zuständig.

Was passiert mit der bAV bei Arbeitslosigkeit?

Im Falle der Arbeitslosigkeit erfolgt die Beitragsfreistellung. Weder Hartz4 noch Bürgergeld werden auf die Betriebsrente angerechnet. Das bedeutet, dass die bAV eines Arbeitnehmers auch bei Arbeitslosigkeit geschützt ist.

Was passiert mit meiner bAV, wenn ich früher in Rente gehe?

Die betriebliche Altersvorsorge folgt der gesetzlichen Rente. Wenn ein Arbeitnehmer früher in Rente gehen möchte, dann kann er seine bAV frühestmöglich ab einem Renteneintritt von 62 Jahren abrufen. In der Regel sind bAV-Verträge allerdings auf den Renteneintritt mit 67 Jahren kalkuliert, deswegen müssen Arbeitnehmer bei einem früheren Ausstieg wie in der gesetzlichen Rente Abschläge hinnehmen. Arbeitnehmer müssen die Leistungen aus der bAV aber nicht direkt bei Renteneintritt abrufen. Sie können die Leistungen – je nach Anbieter und Vertragsgestaltung – auch zu einem späteren Zeitpunkt beanspruchen, zum Beispiel mit 70 oder 72 Jahren. Das erfordert allerdings eine genaue Prüfung des Vertrages durch einen Experten.

Wie wird die betriebliche Altersvorsorge ausgezahlt?

Die Auszahlung der bAV erfolgt über die Optionen, der vorab vereinbart wurden. In den meisten Durchführungswegen können Arbeitnehmer zwischen einer lebenslangen Rente, einer vollständigen Kapitalisierung oder einer Teilkapitalisierung (30 Prozent Kapitalleistung, 70 Prozent Verrentung) wählen.

Wer bekommt die Betriebsrente im Todesfall?

Wie viel die Hinterbliebenen bekommen, hängt davon ab, ob der Betriebsrentner in der Anspar- oder in der Rentenphase verstirbt. Tritt der Todesfall in der Ansparphase ein, handelt es sich in der Regel um eine Beitragsrückgewähr. Dabei werden die Beiträge, die bisher in die bAV geflossen sind, gegebenenfalls mit der Berücksichtigung von Abschlägen und bei einigen Anbietern auch Renditen ausgezahlt. Die Handhabe in der Rentenbezugsphase hängt von der Gestaltung des Vertrags ab. Es gibt Verträge, die eine Witwenrente vorsehen. Im häufigsten Fall haben die Parteien eine sogenannte Rentengarantiezeit vereinbart. Zum Kreis der Hinterbliebenen gehören: Ehepartner, Lebenspartner in häuslicher Gemeinschaft und versorgungs-, unterhaltsberechtigte Kinder. Alle anderen Hinterbliebenen sind nicht erbberechtigt. In vielen Fällen stellt die Versicherung eine Sterbegeldleistung zur Deckung der Bestattungskosten bereit.

Wird die bAV auf die Grundsicherung angerechnet?

Erhält ein Empfänger von Grundsicherung im Rentenalter eine bAV-Leistung, wird diese grundsätzlich nicht in der vollen Höhe auf den Grundsicherungsanspruch angerechnet (§ 82 Abs. 4 SGB XII). Seit 2018 gibt es einen Freibetrag in der Höhe von 223 Euro. Eine Rente in dieser Höhe kann der Rentenbezieher in seine Grundversorgung inkludieren. Bei allem darüber hinaus wird tatsächlich eine Anrechnung stattfinden.

Kann die bAV frühzeitig ausgezahlt werden?

Das Betriebsrentenrecht sieht per Gesetz nicht vor, dass eine Betriebsrente vorzeitig verfügbar wird. Im Notfall obliegt die Entscheidung dem Arbeitgeber.

Ist eine Kündigung der betrieblichen Altersvorsorge sinnvoll?

Die Kündigung der bAV ist nur in Ausnahmefällen möglich und in der Regel nicht empfohlen.

Was ist die versicherungsvertragliche Lösung?

Die sogenannte „versicherungsvertragliche Lösung“ ist seit 01.06.2020 der Standardfall beim Ausscheiden eines Arbeitnehmers mit unverfallbaren Anwartschaften aus Direktversicherungen und Pensionskassen. Durch die Gesetzesnovellierung sind Sie als Arbeitgeber dadurch deutlich entlastet. Bei Verlassen des Unternehmens treten die von der Direktversicherung oder Pensionskasse zu erbringenden Leistungen anstelle der bisherigen Regelungen aus der Entgeltumwandlung und begrenzen so Ihre Haftung nach Ausscheiden eines Arbeitnehmers. Allerdings sind dafür bestimmte Gegebenheiten erforderlich.

Wie flexibel können Beiträge in der Entgeltumwandlung angepasst werden?

In der Regel sprechen wir von versicherungsrückgedeckten Direktversicherungen, Pensionskassen und Pensionsfonds. Hier ist die Anpassung nach oben und unten – sprich von 0 (Betragsfreistellung, Beitragspause) bis zu den Förderhöchstgrenzen – jederzeit möglich.

Wie wird die betriebliche Altersvorsorge bei Auszahlung versteuert?

Mit Eintritt in die gesetzliche Rente (gegebenenfalls bei Berufsunfähigkeit oder im Todesfall) beginnt auch die Leistung der betrieblichen Altersvorsorge, auf die grundsätzlich Steuern und Sozialabgaben zu zahlen sind. Die Auszahlungen unterliegen abzüglich des monatlichen Freibetrages von 176,75 Euro auf den Beitrag zur gesetzlichen Krankenversicherung (Stand 2024) zu 100 Prozent der nachgelagerten Besteuerung.

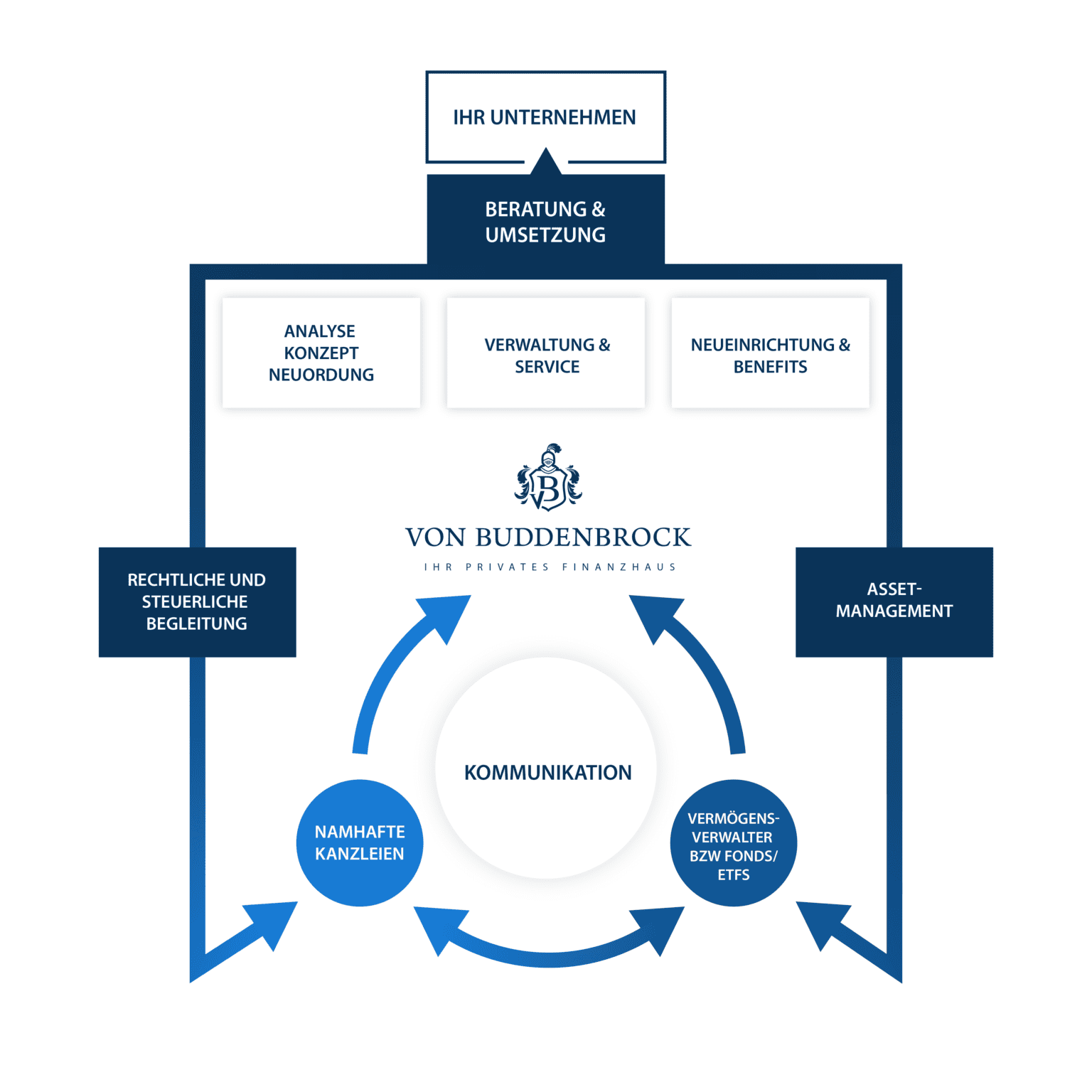

Das können wir für Sie und Ihre bAV tun

Richtig umgesetzt ist die bAV eine Win-win-Situation für Sie und Ihre Arbeitnehmer. Als hochkomplexes Thema birgt die Zusatzrente aber auch viele Herausforderungen und Fallstricke. Als bAV-Experte stehen wir Ihnen zur Seite. Ob Sie dabei ein neues bAV- oder Benefit-System aufbauen oder ein bestehendes optimieren wollen, spielt dabei keine Rolle.

Wir minimiern Ihre Risiken

Wir analysieren und optimieren vorhandene Modelle, erstellen individuelle und zeitgemäße betriebliche Versorgungskonzepte und minimieren für Ihr Unternehmen den Verwaltungsaufwand sowie die Risiken.

Dabei bereiten wir das umfassende Thema der betrieblichen Altersvorsorge für Sie strukturiert und transparent auf, geben Orientierung und liefern verlässliche Entscheidungsgrundlagen.

Wir bieten individuelle Lösungen

Ihre Zielvorstellung ist für uns bei allen Fragestellungen der Maßstab. Mit dem Know-how unserer Berater sind wir die Spezialisten für die Entwicklung und Umsetzung von Konzept- und Produktlösungen, die sich nicht den standardisierten Vorgaben der Produktanbieter unterwerfen.

Zudem erfordert die Komplexität des Themenfeldes der betrieblichen Vorsorge eine reibungslose Zusammenarbeit von Finanz-, Steuer- und Rechtsberatung. Die Koordination der einzelnen Kompetenzen sowie der routinierte Umgang mit diesen Themenfeldern sind unser entscheidender Erfolgsfaktor.

Unsere langfristig orientierten Empfehlungen ergänzen wir mit einem konsequenten Risikomanagement. Das Beratungs- und Dienstleistungsangebot greift die finanziellen Bedürfnisse und Anforderungen unserer Kunden ganzheitlich auf. Dabei begleiten wir Sie durch sämtliche Lebensphasen und unternehmerischen Fragestellungen.

Unsere Besonderheit ist unsere Unabhängigkeit von Produkten und Interessen Dritter. So können wir stets fair, individuell und unvoreingenommen beraten.

Wir gestalten Prozesse so verwaltungsminimal wie möglich

Genau aus diesem Grund gestalten wir diese Prozesse bei Einrichtung einer bAV im Unternehmen so verwaltungsminimal wie möglich, um die Personalabteilung zu entlasten. Gegebenenfalls gibt es noch Einmal-Kosten für die Dienstleistung im Bereich der Rechtsberatung.

Grundsätzlich besteht auch die Möglichkeit, die Kosten über ein Honorar zu decken, dieses wird aber im Bereich der Arbeitnehmerversorgung, Entgeltumwandlung und Direktversicherung sehr selten gewählt.

Wir achten auf Ihre Kosten

In der Regel wird unsere Beratung über den Versicherer über Courtagen vergütet, diese sind bereits in den Verträgen eingepreist. Bei Kollektiven wird in der Regel eine Rabattierung vorgenommen. Eine direkte Kostenbelastung entsteht beim Arbeitgeber somit von dieser Seite her nicht.

Indirekte Kosten entstehen durch die interne Verwaltung und Betreuung der bAV im Unternehmen – hauptsächlich durch die Personalabteilung bei Änderungen, Rückfragen oder Ein- und Austritten von Mitarbeitern.

Auf Wunsch bieten wir eine Lösung auch vollständig als Honorarberatung an bzw. kombinieren Honorare und Erfolgsbaustein.

Direkt Kosten können aus Programmierleistungen, Marketingmaßnahmen (Websites, Broschüren) oder auch der Bereitstellung unserer digitalen Verwaltungsplattform ergeben. Zudem müssen Rechts- und Steuerdienstleistungen aufgrund des deutschen Standesrechts immer separat mit den Berufsträgern abgestimmt werden. Wir verhandeln allerdings im Vorfeld geeignete Preise und sorgen auch hier für ein Maximum an Leistung zu einem fairen Kurs.

Vor jedem Auftrag sorgen wir bei jedem Modellweg für volle Kostentransparenz.

Unsere Arbeitsweise

Unser wertebasiertes Beratungskonzept

Versicherungsgesellschaften und ein Gros der Berater stellen die betriebliche Versorgung – und das schließt die bAV mit ein – gerne als eine Art Produktverkauf dar. De facto ist die bAV-Rente vor allem ein Konzept, das sich mit Kommunikation, Employer-Branding, rechtlichen Aspekten, Lohngestaltung und Mitarbeiterbindung befasst.

Unser Fokus liegt in der Erfassung von vorhandenen Lösungen, der Analyse von Schwachpunkten und der Entwicklung von Optimierungen. Dabei stehen verschiedene Aspekte im Mittelpunkt: Mitarbeiterbindung, soziale Verantwortung, Haftungsminimierung, die Optimierung des Bilanzbildes oder auch Digitalisierung, Servicemodelle und Knowhow-Transfer.

Der wesentliche Aspekt unserer Beratung: Wir möchten Ihnen im Kontext aller erforderlichen Spezialbereiche eine Lösung anbieten, die erstens Ihr Ziel kennt und erreicht und zweitens von der Planung über die Kommunikation bis zu nachhaltigem Service und der Digitalisierung alle Aspekte umfassend berücksichtigt. So funktioniert bAV.

Unsere Kommunikationsstrategie

Wir verstehen unter Kommunikationsstrategie die Antwort auf eine zentrale Frage unseres Business: Geht es bei der Bindung und Findung von motivierten Arbeitnehmerinnen und Arbeitnehmern wirklich um die Existenz möglichst vieler Benefit-Angebote? Nach unserem Verständnis ist das Gegenteil der Fall. Es geht um die richtigen Benefits. Sprich, was passt in Ihr Unternehmen, wie ist es finanzierbar und was hat eine starke und nachhaltige Wirkung.

Gerade betriebliche Vorsorge ist ein gewaltiger Hebel, bei richtiger Kommunikation, Menschen und Unternehmen zu verbinden. Das Gros der Arbeitnehmer weiß, dass es Probleme mit Renten, Gesundheitsleistungen und Einkommenssicherung gibt. Aber wer hat wirklich Lust darauf, sich damit zu beschäftigen?

Nach unserer Erfahrung motiviert es Arbeitnehmer extrem, wenn der Arbeitgeber an dieser Stelle einspringt und einen Teil der Verantwortung auf sich zieht. Allerdings ist das kaum die „halbe Miete“. Entscheidend ist das alte Sprichwort: „Tue Gutes und rede darüber“. Das beste Benefit-Modell ist nur so gut, wie die Kommunikationswege ins Unternehmen. Von Mensch zu Mensch. Durch Technik oder gemixt. Sie als Arbeitgeber gut aussehen zu lassen, das ist unser Verständnis von Kommunikationsstrategie und darin liegt unsere Stärke.

Wir erarbeiten persönliche und exklusive Lösungen.

Das Beratungs- und Dienstleistungsangebot greift die finanzillen Bedürfnisse und Anforderungen unserer Kunden ganzheitlich auf. Dabei begleiten wir Sie durch sämtliche Lebensphasen und unternehmerischen Fragestellungen.

Unsere Besonderheit ist unsere Unabhängigkeit von Produkten und Interessen Dritter. So können wir stets fair, individuell und unvoreingenommen beraten.

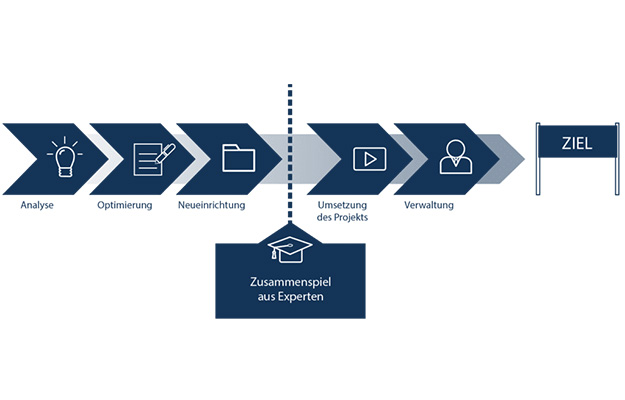

So setzen wir die bAV in Ihrem Unternehmen erfolgsorientiert um: unsere Lösungswege

Neueinrichtung von Betriebsrenten

Im Gros aller Unternehmen gibt es Betriebsrenten. Teils sehr organisiert und aufgeräumt, zumeist unübersichtlich und unorganisiert. Wenn wir von Neueinrichtungen sprechen, meinen wir zwei Dinge: erstens die echte Neueinrichtung, zum Beispiel bei einem Startup, wo es noch keine oder nahezu keine bAV gibt, und zweitens die gezielte Einrichtung der Zusatzrente als Benefit-Modell und damit die Ablösung eines ungenutzten oder unorganisierten bestehenden Versorgungsmodells.

Die Neueinrichtung zeichnet sich dabei vor allem durch eine reduzierte Analysephase aus. Der Fokus liegt in der Vorstellung von Lösungswegen und der späteren Umsetzung. In der Regel gibt es drei Ansätze:

- Was müssen Sie in Ihrer Firma mindestens tun, um gesetzliche Vorgaben zu erfüllen.

- Was sollten Sie tun, um im Wettbewerb eine gute Position einzunehmen.

- Was macht Sie zu einem der Top-Benefit-Anbieter.

Neueinrichtung von Entgeltumwandlung

Teilweise schöpfen Unternehmen jedoch noch nicht das volle Potenzial der Entgeltumwandlung aus oder nutzen sie gar nicht. Im Rahmen der Neueinrichtung unterstützen wir Sie entweder dabei, die Entgeltumwandlung als effektives Werkzeug der Mitarbeitergewinnung und –bindung in Ihrem Unternehmen einzuführen. Wenn bereits ein wenig (unter 15 Prozent Teilnahmequote) oder ungenutztes Modell in Ihrem Unternehmen besteht, lösen wir dieses mit einer gezielten Einrichtung der Entgeltumwandlung als Benefit-Modell ab. Der Fokus liegt in beiderlei Hinsicht insbesondere auf einer klaren Kommunikation in Ihr Unternehmen. Das bedeutet:

- Wie erreichen wir die einzelnen Arbeitnehmer?

- Wie und wann sollten Sie den Betriebsrat einbinden?

- Welche Art der Beratung ist vorgesehen: vor Ort, Video oder komplett digital?

Modernisierung und Optimierung von bAV-Versorgungswerken

Oftmals sind die Systeme der bAV seit vielen Jahren installiert, aber nicht oder nur mäßig und situativ betreut worden. Dadurch sind sie zum einen nicht mehr aktuell und zum anderen nicht mehr attraktiv für die Mitarbeitenden. Hier kommt unsere Expertise ins Spiel: Unser Fokus liegt auf der Analyse von Schwächen und Chancen und der Umstellung auf ein modernes Benefit-System, das folgende Punkte vereint:

- soziale Bindung für die Mitarbeitergewinnung und den Verblieb dieser

- Verständlichkeit

- langfristige Wirksamkeit

- Haftungsminimierung

- Konzentration auf Bezahlbarkeit

Ein Modell für die Bezahlbarkeit ist die Verbindung aus Lohn- oder Gehaltsdynamik und der Integration von bAV / bKV Bausteinen über die Lohnentwicklung. Die Einbindung erfolgt stufenweise und ohne gesonderte Kosten für Ihr Unternehmen.

Neuordnung von Betriebsrenten

Die Neuordnung von Betriebsrenten-Systemen betrifft vor allem schadhafte Pensionszusagen und innenfinanzierte Unterstützungskassen. Diese bedürfen, zum Beispiel durch mangelnde Ausfinanzierung, fehlerhafte Insolvenzsicherung oder massive Bilanzbelastung durch Pensionsrückstellungen, einer Anpassung. Angesichts Anpassungen im Bilanzrecht, die Anforderung an internationale Rechnungslegung und die andauernde Niedrigzinsphase hat sich der Druck auf die Bilanzen in den vergangenen 15 bis 20 Jahren immer weiter verschärft.

Unsere Beratung unterstützt Unternehmen, die ihr Bilanzbild und Ergebnis nachhaltig verbessern möchten, ihre Renten vorausschauend sichern möchten oder sich mit Themen wie Unternehmensnachfolge, Unternehmenskauf, Investorensuche oder dem Unternehmenskauf beschäftigen. Intelligente Konzepte aus den Bereichen CTA, Pensionsfonds und Unterstützungskasse können Hand in Hand mit hochwertiger Rechts- und Bilanzberatung erstklassige Verbesserungen erzielen.

Die Digitalisierung der bAV

Unsere Erfahrung zeigt, dass viele Arbeitgeber die bAV-Administration als zu aufwendig betrachten. Dazu fehlt ihnen der nötige Überblick und Transparenz. In der Tat ist die Umsetzung der bAV, wenn in Unternehmen noch analoge Strukturen vorliegen, mit einem hohen Verwaltungsaufwand verbunden. Es geht allerdings auch anders.

Durch PensionsCare-1-Klick digitalisieren wir die Verwaltung der bAV und machen diese transparent und einfach. Unsere Technik sorgt für eine direkte Kommunikation zwischen Ihnen, Ihrem Berater, den Produktanbietern und Ihren Angestellten. Parallel sorgen moderne Medien wie Online- und Videoberatung, Robo-Advisor sowie eine Arbeitnehmer-App für eine optimale Kommunikation. Das alles erfolgt durch einen minimalen Einsatz von Zeit, Haftung und Verwaltung.

Unser Geschäftsmodell in der bAV:

Beispiel einer erfolgreichen Umsetzung

Analyse

Ermittlung der Ziele:

- Umsetzung Betriebsrentenstärkungsgesetz (BRSG)

- Haftungsminimierung Arbeitgeber

- Steigerung Arbeitgeberattraktivität/Fachkräftemangel

- Wünsche: Geringverdienerförderung? Berufsunfähigkeitsversicherung? bAV-Riester?

- Anforderungen an das Versorgungswerk

- Weitere Angebote wie z.B. bKV-Lösungen

Sichtung bestehender Verträge: Bewertung des Ist-Zustandes

Prüfung formaler Kriterien: in vier Fällen gab es keine oder unvollständige arbeitsrechtliche Vereinbarungen, teilweise nicht bAV-fähige Tarife.

Implementierung

- 45-minütige Vorstellung unserer bAV-Lösung in Kleingruppen während der Arbeitszeiten verpflichtend für alle Mitarbeiter, um eine flächendeckende Information zu erreichen

- Einzelgespräche (30 Minuten) während der Arbeitszeiten, um individuelle Fragen zu klären und Angebote zu erstellen

- Dokumentation der Mitarbeitergespräche als Beleg für Personalakte

Verwaltung

- Errichtung Gruppenvertrag beim Versicherer, Beantragung der Versorgungen

- Support der Lohnbuchhaltung

- Übernahme der "Alt-Verträge" und Betreuung

- Regelmäßige Betreuungstermine vor Ort; 1 x pro Quartal

- Administrativer Support bei Ausscheiden von Mitarbeitern

Kostenfreies Angebot zur betrieblichen Altersvorsorge

Passgenau und individuell von unseren mehrfach ausgezeichneten Experten erstellt:

Kostenfreies Angebot anfordern